Cum este construit Credit Scoringul

Principalele componente ale Credit Scoringului

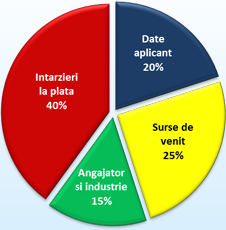

Credit Scoringul este calculat luand in considerare mai multi parametrii care au valori diferite pentru fiecare persoana. Acesti parametrii sunt ponderati diferit in functie de influenta pe care o au in stabilirea riscului. Astfel, grupele principale sunt:

- Date aplicant: pondere de 20%;

- Surse de venit: pondere de 25%;

- Angajator si industrie: pondere de 15%;

- Intarzieri la plata: pondere de 40%.

Ponderile nu sunt constante in decursul timpului si variaza in functie de conditiile economice pe termen mediu. Nivele mentionate sunt orientative cele reale putand varia cu pana la 10% fata de valorile indicate.

1. Date Aplicant: se iau in considerare varsta, sexul, starea civila, numarul mebrilor de familie, nivelul de educatie si vechimea la actualul domiciliu. Fiecare dintre acesti parametrii este evaluat pe baza datelor statisctice, iar fiecare parametru este ponderat diferit in totalul grupei.

2. Surse de venit: acestea pot fi salarii, pensii, drepturi de autor, persoana fizica autorizata, chirii, venituri din strainatate, salariu navigator, venituri din agricultura, administrator de firma, dividente si contracte de management. Categoriile de surse de venit sunt importante prin prisma stabilitatii acestora, precum si pentru periodicitatea lor in timp. Ponderarea este diferita in cadrul acestei categorii, iar ponderile se pot modifica pe termen mediu.

3. Angajator si industrie: tipurile de angajator luate in calcul de catre Credit Scoring sunt banca-IFN, companie multinationala, institutie publica - de stat, organizatie guvernamentala, PFA sau profesii libere, societate cu raspundere limitata SRL sau societate pe actiuni SA. O categorie aparte este aceea de 'nu sunt angajat' deoarece, cu toate ca o persona poate sa nu fie angajata, aceasta poate obtine venituri stabile din chirii, rente sau alte activitati care nu presupun statutul de angajat. In aceste situatii, chiar daca persoana respectiva nu are statut de angajat, ea poate obtine credite sau imprumuturi. De asemenea, tot aici se incadreaza si pensionarii.

Sectoarele economice luate in considerare sunt: asigurari, comert, educatie, finante, industrie, institutie publica - de stat, IT, juridic, sanatate, constructii, telecomunicatii, transport si turism. Ca si la angajator, exista doua categorii aparte intitulate inactiv - fara ocupatie in prezent si inactiv pensionat pentru situatiile descrise mai sus.

Vechimea la angajatorul actual este o alta componenta in cadrul acestei categorii.

Ponderile fiecarei componente sunt determinate pe baza indicatorilor macroeconomici si a perspectivelor de dezvoltare pe terme mediu si lung.

4. Intarzierile la plata: este categoria cu ce mai mare pondere dintre cele patru avand in vedere ca aceasta indica disciplina financiara a fiecarei persoane.

Exista cinci posibilitati: fara intarzieri, intarzieri sub 30 de zile, intre 30 si 60 de zile, intre 60 si 90 de zile si peste 90 de zile. Mentionam ca pentru o persoana care are intarzieri de peste 90 de zile este aproape imposibila sa obtina credit.

Intarzierile la plata reprezinta capitolul cu cea mai mare importanta in evaluarea riscului asociat unei persoane. Intarzierile la plata se determina pe baza rapoartelor furnizate de Biroul de Credite si Centrala Riscurilor Bancare si cuprind statistici privind rambursarea creditelor si imprumuturilor in ultimii ani. Este esential ca acest istoric de rambursare a creditelor sa nu contina nicio intarziere in ultimii doi ani.

Cum este influentat Credit Scoringul de componentele sale

Fiecare componenta influenteaza intr-o masura mai mare sau mai mica scorul total obtinut. In aceste conditii se poate discuta despre candidatul ideal, respectiv acea persoana care sa indeplineasca cat mai bine criteriile luate in considerare de Credit Scoring.

Trebuie spus ca rolul Credit Scoringului nu este acela de a compara toate persoanele cu un anumit etalon dat de valorile (maxime sau minime) ale fiecarui criteriu al acestuia. Scopul Credit Scoringului este acela de a masura riscul asociat fiecarei persoane in functie de caracteristicile sale. Din aceste considerente, prin scorul obtinut din Credit Scoring, fiecare persoana este incadrata intr-o anumita categorie de risc cum ar fi: risc foarte scazut, risc scazut, risc mediu, risc ridicat si risc foarte ridicat. Cu cat punctajul obtinut la Credit Scoring este mai mare cu atat riscul asociat este mai mic si cu atat o persoana poate obtine sume mai mari sau mai usor un credit.

Credit Scoringul implementat de Efin.ro foloseste o scara de la 0 la 100 de puncte. Alte modele de scoring folosesc scari diferite, precum 350 - 800 de puncte. Pentru o interpretare mai usoara a rezulatelor, Efin.ro a ales scara de 100 de puncte.

Cu toate ca rezultatul final este exprimat in intervalul 0 - 100 puncte, fiecare criteriu are o scara diferita de evaluare. Mai mult decat atat, fiecare criteriu are o anumita pondere asociata, iar pentru anumite cazuri se folosesc ponderi aplicate ponderilor individuale ale criteriilor.

Scara fiecarui criteriu, precum si ponderea asociata se modifica in timp:

- cel mai adesea datorita gradului de risc pe care doreste sa si-l asume institutia financiara pentru un anumit segment de persoane;

- datorita conditiilor mediului economic sau conditiilor macroeconomice

- uneori datorita ajustarilor sau corectiilor necesare modelului de credit scoring.

- Cum este construit Credit Scoringul »

- Caracteristici Credit Scoring »

- Statistici Credit Scoring »

- Scoring Credite Nevoi Personale »

- Scoring Credite Nevoi Personale cu Ipoteca »

- Scoring Credite Ipotecare »

- Scoring Credite Imobiliare »

- Scoring Credite Prima Casa »

- Scoring Credite Auto »

- Scoring Refinantare Credite Nevoi Personale »

- Scoring Refinantare Credite Ipotecare »

- Scoring Refinantare Credite Imobiliare »

- Scoring Carduri de Credit »

Nu stii ce Credit Scoring ai?

CalculeazaScoringul tau!