- » Info Financiar

- » Analiza Financiara

- » Analiza riscului unui proiect si alocarea optima a capitalului

- » Evaluarea riscului individual al proiectelor de investitii

Evaluarea riscului individual al proiectelor de investitii

Data: 5 ianuarie 2011 Ora: 10:19Riscul si incertitudinea realizarii unei investitii sunt determinate de o serie de cauze obiective si subiective, printre care se pot enumera:

-eroarea in analiza oportunitatilor de investitii;

-mijloacele de estimare a datelor referitoarela un proiect,

-evaluarea incorecta a fenomenelor economice implicate in functionarea obiectivului (de exemplu, prognoza cererii de produse);

-amploarea proiectului in raport cu activitatea de ansamblu a initiatorului;

-modificarile imprevizibile ale mediului economic, in general, si ale sectorului in care se realizeaza investitia in special, etc.

a. Metode subiective de analiza a riscului individual:

-aprecierea subiectiva globala pe baza compararii indicatorilor de eficienta (in special venitul net actualizat) pentru mai multe proiecte concurente;

-metoda venit net actualizat (VNA)/termen de recuperare actualizat (TRA). Presupune stabilirea unui prag al termenului de recuperare a investitiei ca limita maxima si alegerea proiectului care are VNA > 0 si TRA < pragul stabilit.

-luarea in calcul a estimarilor pesimiste (metodaechivalentuluicert). Se calculeaza indicatorii de eficienta ai investitiei prin estimarea tuturor parametrilor de calcul (venituri, cheltuieli) in varianta pesimista si se alege proiectul cu VNAmaxim;

-metoda ratei de randament prag –se opteaza pentru proiectele care prezinta o rata de rentabilitate mai mare decat rata de actualizare considerata rata minima admisa.

b. Metode obiective de analiza a riscului individual

1. Analiza probabilistica a riscului

Cu cat distributia de probabilitate este mai ingusta, cu atat este mai probabil ca valoarea reala (a fluxului de numerar, a rentabilitatii etc.) sa fie mai aproape de valoarea asteptata si cu atat mai mic este riscul proiectului.

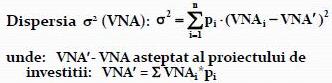

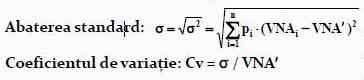

2. Metoda dispersiei, a abaterii standard si a coeficientului de variatie:

Formulele se aplica identic pentru orice alt indicator de rentabilitate a unei investitii.

Cv se caluleaza in cazurile in care abaterile standard ale proiectelor sunt egale.

Valori mai mici ale acestor indicatori reflecta risc mai mic asociat investitiei.

3. Analizade senzitivitate(sensibilitate)

Este o procedura iterativa, pe parcursul careia se evalueaza diferitele modificari posibile ale factorilor exogeni si impactul lor asupra indicatorilor de eficienta economica si financiara.

Se realizeaza usor prin utilizarea de foi de calcul Excel si cu produse informatice specifice(ex. TopRankde la Palisade Coroporation).

Etape:

a)Identificarea tuturor variabilelor utilizate pentru calcularea iesirilor (indicatorilor de rentabilitate/eficienta) si intrarilor din cadrul analizelor economice si financiare.

b)Identificarea posibilelor variabile dependente din punct de vedere determinist, care pot duce la cresterea distorsiunii rezultatelor si la inregistrari duble.

c)Recalculareaindicatorilorde eficienta(RIR, VNA, etc.) prin aplicarea unor variatii asupra variabilelor considerate critice. Acestea pot varia pe rand sau in scenarii de 2 sau mai multe variabile in acelasi timp

d)Inregistrarea valorilor indicatorilor de eficienta obtinute la fiecare rulare a analizei de senzitivitate intr-un tabel.

e)Calculul variatiei valorii indicatorilor in cazul considerat fata de cazul de baza.

4. Analiza scenariilor

Metoda scenariilor se aseamana foarte mult ca mod de lucru cu analiza de senzitivitate, dar se utilizeaza pentru proiecte ce vizeaza orizonturi de timp mai lungi, de la decade la sute de ani.

Aplicarea metodei presupune construirea unui set de circumstante nefavorabile (in care toti factorii de influenta ar avea evolutii negative) denumit scenariu pesimist(de exemplu: numar mic de unitati vandute, intrarea unui nou competitor reflectata in scaderea procentului de vanzari, costuri mai mari de exploatare a noii investitii in extindere etc.) si un set de circumstante favorabile sau un scenariu optimist. La acestea se adauga o varianta de mijloc, considerata scenariul cel mai probabil.

Se calculeaza indicatorii pentru situatia favorabila si cea nefavorabila si se compara cu indicatorii pentru situatia de baza. Diferentele mari intre scenariul pesimist si varianta de baza reflecta un nivel ridicat al riscului asociat afacerii sau proiectului.

Daca in cazul instrumentelor cantitative de estimare a riscului una dintre probleme era disponibilitatea datelor, in cazul de fata aceasta limita poate fi eliminata utilizand, alaturi de alte surse de date si de informare, tehnica „Delphi” pentru obtinerea datelor de intrare necesare elaborarii scenariilor.

5. Tehnica simularii

-Cele mai multe dintre variabilele determinante ale rentabilitatii unui proiect pot varia simultan, ceeacenu se poaterealizaprinanalizade senzitivitate. In aceste conditii, se poate apela la tehnica de simulare Monte Carlo prin care se pot genera toate combinatiile valide dintre valorile variabilelor determinante si prin evaluarea rentabilitatii proiectului pentru fiecare combinatie se poate obtine distributia de probabilitate a rentabilitatii proiectului. In acest mod, decidentul va dispune de informatii complete pentru aprecierea riscului asociat proiectului analizat.

6. Rata de actualizare ajustata la risc:

Presupuneutilizarea in actualizarea fluxului de numerar a unui proiect de investitii riscant i in anul ta unei rate de actualizare corespunzatoare (rit) care sa reflecte risculproiectului. Aceasta se poate determina astfel:

a. pe baza costului de oportunitate: rata inflatiei, rata dobanzii la depozite, rata de rentabilitate fara risc (rata de remunerare a bonurilor de tezaur), rata medie de rentabilitate a sectorului, rata medie de rentabilitate a economiei.

b. rata fara risc plus o prima de risc: rit= rfr+ (prima de risc)it

-determinarea subiectiva a primei de risc

-insumarea impactului factorilor de risc (greude aplicat)

-determinarea cu modelul “evaluarii activelor corporale ale firmei”

(CAPM –Capital Asset Pricing Model):

unde:

– coeficientul de volatilitate (masura a riscului pietei), reflecta tendinta riscului unui proiect de investitii de a varia impreuna cu piata;

rm –rentabilitatea medie a pietei financiare;

c. pe baza costului mediu ponderat al capitalului (WACC –weighted average cost of capital): rit=Σ xi· ki

unde: xi–ponderea sursei de finantare i in total capital investit;

ki–costul aferent sursei de finantare i (rata dobanzii in cazul creditelor sau rata rentabilitatii capitalului propriu in cazul surselor proprii ale actionarilor) .